Algoritmik alım-satım stratejileri, finansal piyasalarda, matematiksel modelleme ve bilgisayar hesaplamaları kullanarak doğru zaman, doğru miktar ve en iyi fiyat ile alım-satımın otomatik olarak gerçekleştirilmesidir. Piyasalarda alım-satım vb. işlemlerin algoritmalara teslim edilmesi çok da yeni sayılmaz(2010'lu yıllardan sonra özelikle yoğunlaşıldı bu alana). İlk başlarda algoritmik finans, yatırımda bilgisayarın desteğini kullanmak ve manuel işleri otomatikleştirmek için kullanılmıştır. Günümüzde de yapay zekanın desteği ile insan faktörünü sürecin dışına çıkarmak ve yatırım kararlarını almak, uygulamak amacıyla kullanılıyor. Türkiye’de şu an yapay zekanın borsada kullanılma oranı yaklaşık %5 iken bu oran ABD’de %85 dolaylarında seyrediyor.

Detaylı analizler sonucunda oluşturulmuş algoritmalarla piyasada insandan daha başarılı sonuçlar almak mümkün.

Genelde twiterda hisse senedi alım-satımı üzerinden konuşup çokça örnekler de verdim hatırlarsanız. Ama çoğu prensip (portföy oluştuma, risk-getiri dengesi vs.) döviz, kripto para gibi diğer yatırım enstrümanları için de geçerli aslında.

Hisse senedinin değeri şirketlerin başarı düzeyinden bağımsız olarak artıp azalabilir. Hisse senedindeki değişimlerin asıl sebebi arz ve taleptir. Bir hisse senedi popülaritesinden, başarısından vs. arzulanıyorsa fiyatı artar. Ve bizim amacımız da en basit şekliyle, bir hisse senedini fiyatı düşükken satın alıp yüksekken satmak ve böylece kazanç elde etmek. Bu doğrultuda kendimize bir yatırım planı ve portföy belirlemeliyiz.

Eski yatırımcılardan Warren Buffet gibi insanlar özellikle başarısını dürüstlükle sağlayan ve sürdürülebilir modeller kuran hisselere yatırım yapmış ve yatırım yaptığı şirketlerin yöneticileriyle birebir tanışarak onları sınıflandırmıştır. Son dönemde varlık oranı düşük getirisi yüksek işlere portföyünü kaydırdığını da biliyoruz. Konumuza döner isek Portföy oluşturmak ve portföyünde farklı yatırım enstrümanlarına yer vermek uzmanlar tarafından önerilen durumdur. Mesela paramızın yarısını hisse senetlerine, yarısını da bonoya ve tahvile yatırabiliriz(Tüm yumurtaları aynı sepete koymak sonuçta riski maksimize deder). Çeşitliliği artırarak riski minimize edebiliyoruz ve daha iyi bir risk-getiri dengesi sağlayabiliyoruz. Yani elimizdeki tüm parayı tek bir şirketin hissesine yatırmaktansa analizler sonucunda paramızı birkaç hisseye paylaştırmak daha akıllıca bir hareket olacaktır. Modern Portföy Teorisini oluşturan Nobel Ekonomi ödülü sahibi Harry Markowitz portföydeki bu çeşitliliği ‘the only free lunch in finance’ olarak belirtiyor. Yani hiçbir işlem ücreti olmaksızın portföydeki bu çeşitlilik size kazanç sağlıyor.

Bugün için hazırladığımız bir portföy, yarın için optimal portföy olmayabilir. Çünkü günler içerisinde hisse değerleri ve bu hisseler arasındaki korelasyonlar değişiyor. Bu yüzden portföyümüz dinamik olmalıdır. Değişen değerlere göre optimize etmeliyiz. Stratejimize veya risk alma durumumuza göre de portföyümüz sürekli olarak değişecektir.

Peki portföyümüzü neye göre oluşturacağız ve hangi şirketlere yatırım yapmalıyız? Bunun için hisselerin tarihsel verisini kullanıp bazı parametreler belirlememiz gerekiyor(Sonuçta firmaların geçmişleri onlar hakkında oldukça iyi bir tanım oluşturuyor). Bu parametreler ‘getiri’, ‘risk’, ‘korelasyon’, ‘alfa’ ve ‘beta’ değerleri olarak sıralayabiliriz.Bu değerleri yahoofinance,alphavantage,oanda,fxcm ve eod gibi yerlerden çekebiliyoruz. Bunların çoğu ücretli data sağlayıcıları bu arada. Optimizasyon ve algoritma oluşturmada en çok kullanılan araçlar ise Python ve R. Kendim de python'un jupyter notebook'unu kullanıyorum bu işi yapar iken.

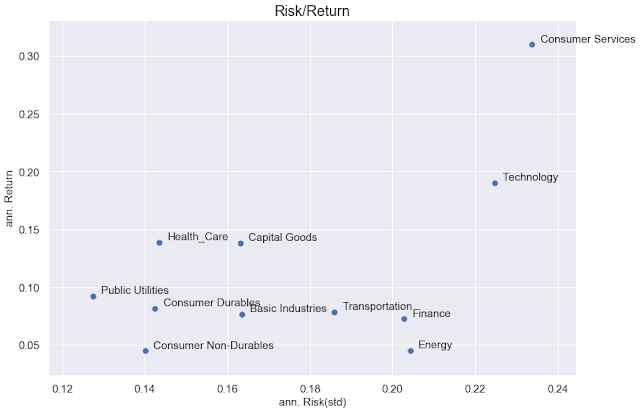

Her şirket için ‘günlük getiri’nin ‘ortalama getiri’ye göre standart sapması o şirketin ‘risk’ değerini veriyor. Hisselerin risklerini hesaplayıp ona göre ‘getiri-risk’ grafiğini oluşturuyoruz. Bu grafik yatırım için başlıca göstergelerimizden biri olacak.‘Efficient frontier’ olarak belirtilen eğri oluşturabileceğimiz portföyün getiri ve risk değerlerine göre ulaşabileceği sınırı gösteriyor.Portföyün en etkin olacağı bölgeyi seçip buna göre maksimize edilen portföyün bu eğriye en yakın yerde kalması sağlanır. Herhangi bir portföy bu sınırın dışında konumlanamaz. Yani riski çok düşük, getirisi çok yüksek (x ile gösterilen nokta) bir portföy oluşturmak olanaksız.

‘Sharpe oranı’ birim risk başına düşen getiri olarak ifade edilebilir ve bu oran getiri ve riski içinde barındırarak hesaplamalarda kolaylık sağlıyor. Risk getiri eğrisinden sonra 2. bakılacak kısım ise burası oluyor. Sharpe oranı, bir yatırımın riskini ayarladıktan sonra risksiz bir varlığa kıyasla performansını ölçer. Yatırımın geri dönüşü ile risksiz getiri arasındaki farkın, yatırımın standart sapmasına bölünmesiyle tanımlanıyor.

Hisselerin Sharpe oranlarını kullanarak optimal bir portföy oluşturduktan sonra. Hangi şirketlere paramızın ne kadarını yatıracağımızı belirledik.Bunu da riskleri tanımlayarak yapıyoruz. CDS ve Tahvilleri baz aldığımız bu tarafta formülüze ederek sharpe ratio da işliyoruz.

Sektörel bazda yapılan risk analizleri de sürekli değişkenlik gösteren portföy için bakılması gereken bir diğer husus. Tek tek risk,return, std.,alpha, beta değerlerine bakmak gerekiyor.

1)Örnek olarak SP500 mevcut bir portföyün yıllara göre kırılım ağacı önce çıkarılıp mevcut portföyün ne getirdiği ne götürdüğü belirlenir;

2)Sektörlerin getirileri misal son 5 yıl için normalize edilip(hepsi aynı noktadan başladığı kabul edilir bu 100 noktasıdır) duruma bakılır.

3)Risk ve getiri eğrisi çıkarılır ve burada hangi sektörün ne durumda olduğu görülür;

4) Risk,return ve sharpe oranı çıkarılır.

4)Portföyünün Toplam Riskini arttırmadan, diğer Sektörleri portföye ekleyerek rastgele 50000 portföy simüle edilir ve Portföyün Sharpe Oranı en iyi olan portföy ağırlığı oluşturulur.

6) Portföyün Sharpe Oranı en iyi olan portföy ağırlığı oluşturulur.

7)Geçmişte gösterilen hisseler en iyi hisseler olsa da fazla değerlenmiş olabilir. Ya da piyasalarda kargaşa oluşabilir deyip(burada temel analiz işin içine giriyor makro görüşünüz olmalı piyasa hakkında), son 4 seneki alpha değerlerinin pozitif ve beta değerinin 1'den küçük olduğu durumlara bakılır.

En iyi sektör bazlı portföy bu durumda aşağıdaki gibi olur;